Ciri yang Tidak “Terliterasi Keuangan”

Vin, bagaimana dengan literasi keuangan di Indonesia?

- Apakah masyarakat Indonesia sudah ter-literasi keuangan?

- Bagaimana membedakan orang yang memiliki dan tidak memiliki literasi keuangan?

Saya melihat ada 7 masalah keuangan yang sering dihadapi oleh orang Indonesia.

Dan saya rasa masalah tersebut terlahir, karena literasi keuangan yang kurang.

Seperti yang saya tuliskan sebelumnya, bisa jadi Kamu tidak setuju dengan sudut pandang saya.

Namun, saya sarankan kosongkan gelas Kamu.

Jika ada pendapat berbeda, silakan tulis di kolom komentar ya, terima kasih.

#1 Cash Flow Berantakan

Cash flow itu ibarat darah yang mengalir di dalam badan kita.

Jika sampai terjadi penyumbatan aliran darah, maka orang bisa sakit stroke.

Cash flow kita akan berantakan juga jika “struk pengeluaran” lebih besar daripada “struk pemasukan”

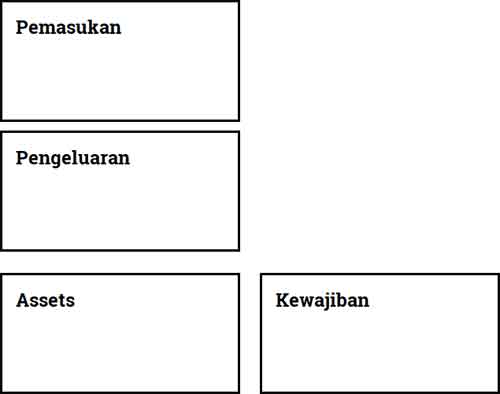

Berbicara mengenai cash flow, biasanya ada empat hal yang didiskusikan yaitu: Pemasukan, Pengeluaran, Aset dan Kewajiban. Berikut ini contoh laporan keuangan pribadi (personal financial statement):

Literasi Keuangan – Personal Financial Statement

Keterangan:

- Pemasukan: uang masuk ke dompet/ rekening/ tabungan, contoh: gaji.

- Pengeluaran: uang keluar dari dompet/ rekening/ tabungan, contoh: pengeluaran bulanan.

- Aset: segala sesuatu yang dapat menghasilkan pemasukan, contoh: rumah yang disewakan.

- Kewajiban: segala sesuatu yang menyebabkan pengeluaran, contoh: utang kartu kredit.

Pertanyaan besarnya adalah: bagaimana aliran cash flow Kamu?

- Coba urutin deh, mulai dari terima gaji.

- Kamu belanjain apa saja? atau malah bayar cicilan utang?

- Apakah Kamu bayar premi asuransi?

- Berapa yang bisa diinvestasikan? Apakah rutin?

Kebanyakan orang di Indonesia memiliki cash flow tipe 1 dan tipe 2, seperti gambar berikut:

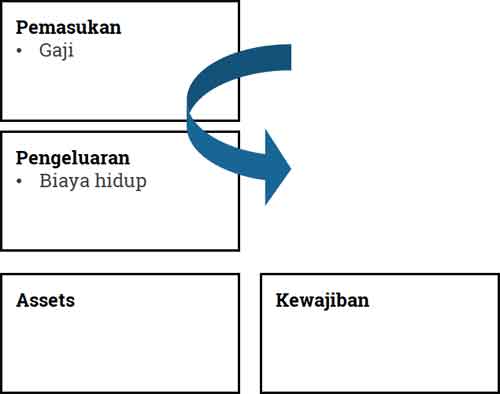

Tipe 1: Cash Flow Orang Miskin

Cash flow tipe 1 ini adalah yang paling sederhana yaitu pemasukannya habis untuk biaya hidup.

Tidak ada utang, karena sebagian besar orang / perusahaan menganggap orang ini tidak mampu membayar cicilan.

Literasi Keuangan – Cash Flow Tipe 1 Orang Miskin

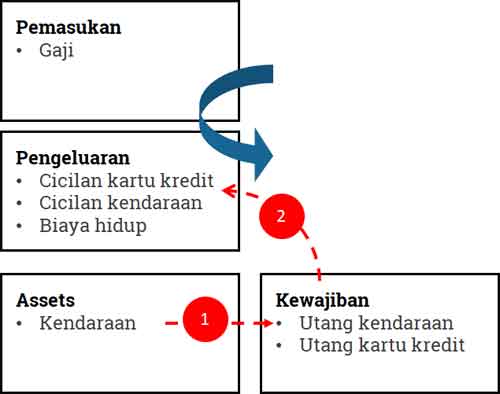

Tipe 2: Cash Flow Kelas Menengah Indonesia

Cash flow tipe 2 ini adalah yang paling banyak di Indonesia. Kerja keras setiap bulan untuk dihabiskan bayar cicilan dan pengeluaran bulanan.

Orang-orang yang masuk ke dalam golong cash flow 2 paling disukai pinjaman online, bank dan lembaga pembiayaan.

Orang cash flow tipe 2 (mayoritas kelas menengah Indonesia) adalah pasar yang gemuk dan menguntungkan untuk pinjaman. Namanya pinjaman itu “nagih”, awalnya kecil dan lama-lama menjadi besar.

Ketika sudah besar menjadi sebuah perangkap, karena keluar dari satu pinjaman, masuk ke pinjaman lain (gali lubang tutup lubang), betul?

Literasi Keuangan – Cash Flow Tipe 2 Orang Kelas Menengah

Keterangan

- Beli aset, contoh kendaraan dengan utang (misal kredit kepemilikan kendaraan).

- Pinjaman, menjadi cicilan bulanan.

- Setiap bulan kerja untuk bayar cicilan.

Permasalahan

Milenial Indonesia mampu membayar cicilan Rp 2 – 3 juta per bulan, tetapi sulit investasi rutin Rp 2 – 3 juta.

Melvin Mumpuni CFP®., QWP®

Menurut saya permasalahan cash flow terjadi karena:

- Literasi keuangan yang rendah

- Tidak mampu mengendalikan diri (instant gratification) atau menunda kesenangan (delay of gratification).

Coba perhatikan video eksperimen marshmallow test berikut ini:

Vin, bagaimana dengan cash flow orang kaya atau orang yang punya literasi keuangan?

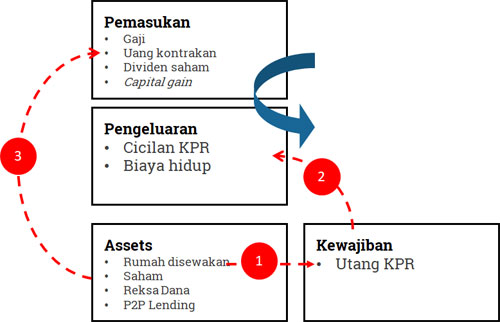

Ada yang namanya cash flow tipe 3, yaitu cashflow orang kaya.

Tipe 3: Cash Flow Orang Kaya

Perbedaan utama cash flow tipe 1 dan 2 dengan tipe 3 terdapat di bagian asset.

Asset yang benar-benar bisa menghasilkan pemasukan (bukan fake asset).

Literasi Keuangan – Cash Flow Tipe 3 Orang Kaya

Orang yang memiliki literasi keuangan tinggi akan fokus pada mengumpulkan aset produktif.

Aset tersebut dapat mendatangkan pemasukan (cash in) atau meningkatkan kekayaan (capital gain).

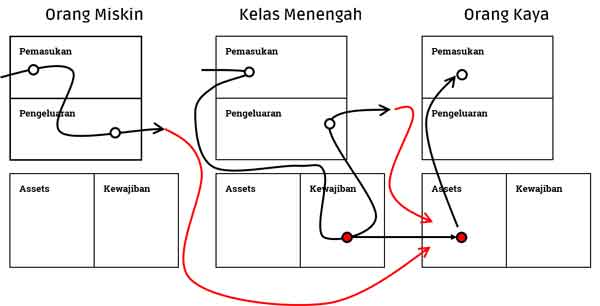

Hubungan antara Cash Flow Tipe 1, 2 dan 3

Apakah Anda tahu hubungan antara cash flow tipe 1, 2 dan 3?

Berikut ini gambarannya:

Literasi Keuangan – Hubungan Cash Flow Tipe 1, 2 dan 3

Kalau Kamu lihat gambar di atas, pengeluaran orang miskin (cash flow tipe 1) dan kewajiban kelas menengah (cash flow tipe 2) adalah asset untuk orang kaya. Dan aset itu yang menghasilkan pemasukan untuk orang kaya.

Dengan kata lain:

pengeluaran orang miskin + cicilan orang kelas menengah = pemasukan untuk orang kaya

Itulah permainan cash flow, kejam untuk orang yang tidak tahu!

Sekarang kamu sudah tahu permainannya, pilihan ada di Kamu, mana yang kamu pilih:

- Orang miskin

- Orang kelas menengah

- Orang kaya

Pikirkan kembali!

WARNING!!!

Jika Anda merasa emosi / marah / meanggap pembahasan di atas tidak adil dan tidak mau melanjutkan lagi, maka it’s okay silakan tutup halaman ini.

Satu hal yang saya mau tekankan adalah: “Kenyataannya memang seperti itu.”

Jika kamu merasa emosi membaca penjelasan di atas dan tidak ingin menjadi korban, maka silakan selesaikan baca artikel saya.

Kamu dapat memberikan pendapat Kamu di kolom komentar di bawah ini.

Dan jika mau berdiskusi langsung dengan saya (Melvin Mumpuni), maka hubungi saya melalui Instagram @Melvin_Mumpuni.

Jadi, apa yang saya ajarkan ke teman-teman internal di Finansialku.com serta orang yang mau meningkatkan literasi keuangan?

- Cash Flow Trap (jebakan cash flow): bagaimana cara keluar dari jebakan cash fow, mewujudkan tujuan-tujuan keuangan dan membangun kekayaan yang berlanjut (dari satu generasi ke generasi selanjutnya).

- Income Mastery: bagaimana cara memaksimalkan potensi dalam diri yang dapat meningkatkan pemasukan dari active income (penghasilan aktif), investment income (penghasilan investasi) dan passive income (penghasilan pasif).

- Zero Left Budgeting: bagaimana cara membelanjakan uang Kamu, supaya bisa membeli barang yang Kamu suka hari ini, sekaligus mempersiapkan kebutuhan yang akan datang.

- Asset Accumulation: bagaiamana cara meningkatkan aset produktif yang dapat meningkatkan kekayaan kita (capital gain) dan/atau menghasilkan pemasukan (cash in–flow).

- Leveraging Debt: bagaimana cara menjadikan utang sebagai teman dan alat untuk membangun kekayaan.

Setelah Cash Flow…

Berdasarkan pengamatan saya terhadap perilaku manusia dengan uang, ternyata banyak orang yang sering mengambil “risiko yang tidak diperlukan” atau “unnecessary risk“

Apa yang dimaksud dengan unnecessary risk taking?

Yuk kita bahas di Halaman 4.

Leave A Comment